Ayer en la clase, estuvimos analizando cómo está el SP500. Y con esto también quería lanzar un mensaje de “tener cierta perspectiva” y, de alguna manera, no dejarse llevar por el miedo. Me explico:

Algunos llevamos años hablando de que el contexto económico no era saludable: básicamente, demasiados estímulos monetarios que no conducen a nada bueno en el largo plazo: tipos de interés al cero y los Bancos Centrales comprando activos como si no hubiese un mañana. Esto no es saludable. No puedes estar dopando la economía sine die. Es imposible. Al final, tarde o temprano, todo se paga. Además, estaréis de acuerdo conmigo, al mismo tiempo, hemos vivido una auténtica sensación de euforia propia de las peores burbujas que se han podido vivir en la historia de la humanidad. Seguro que todos recordamos el caso de WallStreet Bets y de GameStop, el mundo criptodivisas donde criptos de un perro que son meros “Memes” se revalorizan de forma brutal, y todo Instagram lleno de gurús menores de 20 años que te van a hacer rico con el trading.

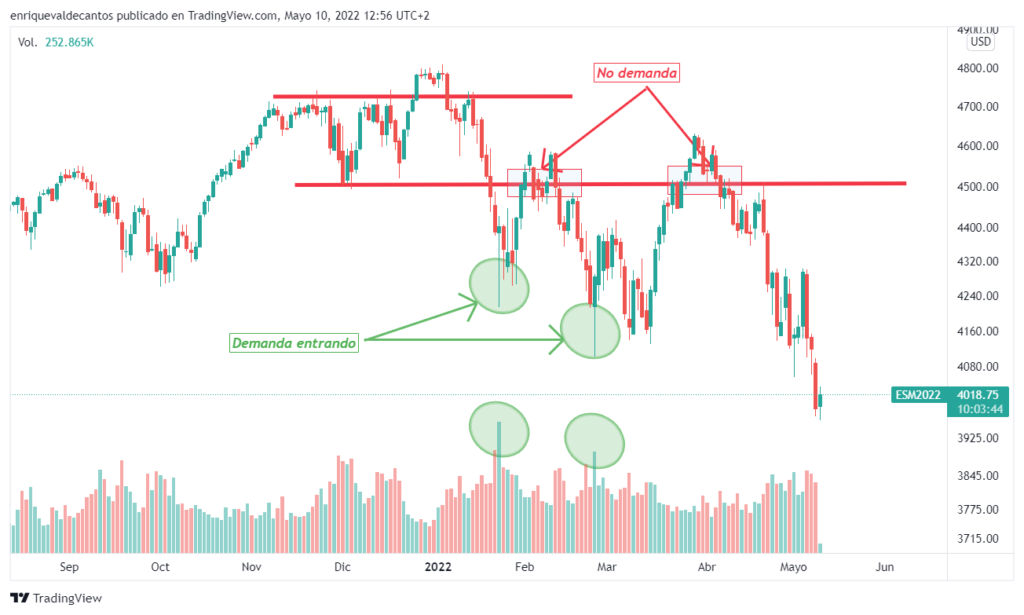

El problema es que, como decía Keynes, la “irracionalidad del mercado puede permanecer más tiempo que tu dinero” y es que, aunque todo esto que os estoy contando muchos más lo estaban también viendo, el mercado seguía subiendo. Y cada vez que el mercado corregía y parecía que empezaba la purga, entraba una enorme cantidad de volumen — nueva demanda — y todo volvía a subir.

Era complicado muy conciliar esa divergencia entre “Valor Fundamental” o intrínseco (Economía dopada) con el concepto de “Valor Percibido” (los agentes que no percibían esa realidad (la demanda) seguía siendo mayor que la oferta).

Recuerdo que en marzo de 2021, hace ya más de un año, puse en twitter lo siguiente:

“Es difícil equilibrar el concepto de tendencia con la percepción de que estamos subiendo por una escalera de cristal que cualquier día se rompe”

Otro día más me reafirmo en aquello que dije un día sobre lo difícil que es equilibrar el concepto de tendencia con la percepción que estamos subiendo sobre una escalera de cristal que cualquier día se rompe. pic.twitter.com/hpzc2fNvea

— Enrique Díaz Valdecantos (@Valdecantos) October 25, 2021

Es decir, lo que trataba de expresas era precisamente esta divergencia entre “Valor percibido Vs Valor fundamental”

Pero ahora estamos en otro escenario: ahora sí, el Valor converge con los fundamentos: la economía está muy mal, la inflación por las nubes, por ejemplo, y mercado está cayendo. Esto es lo lógico. Y además, lo está haciendo con signos de debilidad bastante importantes. A nivel Wyckoff diría que hay cuatro momentos clave después del que el mercado rompiese, a principios de enero, el rango de distribución de máximos:

- 24 de enero: la demanda mete mucho volumen para tratar de aguantar la caída.

- Pero a Principios de febrero fracasa → lo que se conoce como “Falta de demanda”.

- El 24 de febrero lo vuelve a intentar: la demanda trata de nuevo para tratar de aguantar la caída.

- Pero a mediados de marzo vuelve a fracasar (Nueva “No demanda”).

Y de ahí la caída que estamos viviendo. OJO, y caída con intención, es decir, con velas rojas de rango amplio y volumen relativamente creciente.

Además, creo que el miedo de los Bancos Centrales ha la situación se está percibiendo.

Creo que fue el 2 de mayo, si no me equivoco en la fecha, cuando anunció la subida de los tipos, y lo hizo 50 puntos básicos. Una subida más agresiva que las últimas. Además de que anunciaros de que los seguirían subiendo hasta alcanzar el nivel del 2-2,5% aproximadamente que es el nivel que ellos consideran que la economía puede soportar.

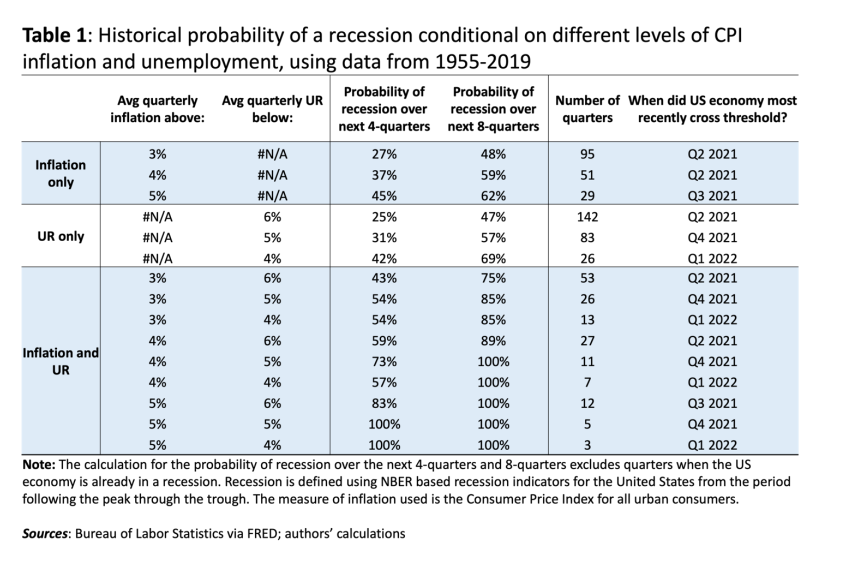

Ayer leía un estudio muy interesante, que también os compartí por la comunidad de dos profesores de la Universidad de Harvard y que por cierto, gracias a Juan, lo podemos leer en la comunidad, Así que muchas gracias Juan.

Pues en este estudio ponían de manifiesto, los autores, de que siempre, el 100% de las veces que vivimos una inflación superior al 8% y un paro menor del 4% (justo lo que estamos viviendo) se producía una crisis en los siguiente 24-48 meses.

Enlace estudio: https://www.hks.harvard.edu/sites/default/files/centers/mrcbg/files/Recession_blog.pdf

Así que en esas estamos.

Pero quería poner un poco de perspectiva, como decía al principio del audio.

Si realmente estamos en las puertas de una recesión histórica, comparable a otras como la del 2008 o la de las punto com. no os quepa duda que el miedo que vamos a vivir va a ser atroz. Nos harán incluso duda a nosotros sobre la estabilidad del sistema en general. Llegaremos a pensar que el mundo se acaba. Literal. Preparaos a nivel psicológico para lo peor.

Ahora bien, perspectiva: el mundo no se va a acabar. Por supuesto, nuestras carteras van a sufrir. Y si estamos invirtiendo apalancados, los “margin calls” van a saltar. Pero las crisis son momentos de purga que expulsan a los malos proyectos y donde salen beneficiados los buenos, lo que sí aportan valor y hacen bien las cosas.

Así que calma, perspectiva, los pies en el suelo, nada de apalancamiento y estemos muy despierto porque ahora es cuando empieza la época de las grandes oportunidades en la bolsa.

Buenos días a todos y que paséis buena semana.