En este artículo, quiero explicar por qué la deuda que vemos en los Balances de las compañías no es exactamente la deuda real que tienen que atender a sus acreedores, dando lugar a “desajustes” contables que es conveniente conocer. Pero antes de entrar en detalle hagamos un poco de contexto para entender mejor los conceptos.

Deuda financiera Neta

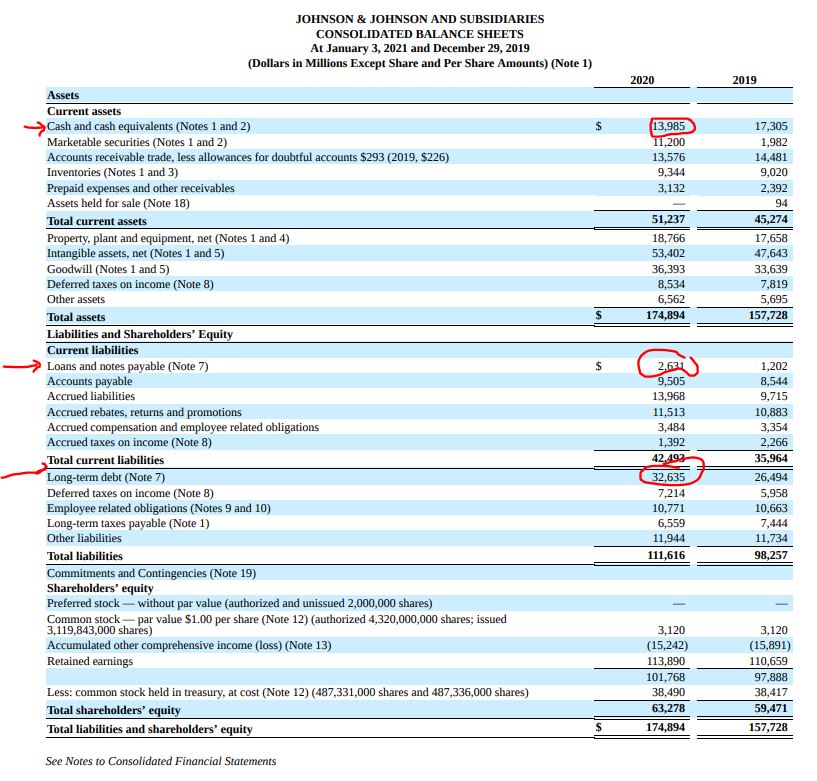

Una de las cosas que miramos en una compañía a la hora de analizarla es su deuda financiera neta y la capacidad que tiene para hacer frente a la misma. Para ello, miramos los epígrafes de “deuda a largo plazo”, “deuda a corto plazo” y le restamos la «caja«.

Tomemos como ejemplo Johnson and Johnson (J&J). Según el importe de estas partidas, su deuda neta fue de aproximadamente 21,2 billones USD en el último ejercicio (32,6+2,6-14 ≈ 21,2).

Para valorar la capacidad de la compañía para poder hacer frente a la deuda, lo normal es relativizarla con alguna magnitud de «beneficios» o de «caja».

En este sentido, el Unlevered Free Cash Flow podría ser el flujo más apropiado para ello ya que es el dinero real que genera la compañía por sus operaciones ordinarias sin tener en cuenta los intereses ni el escudo fiscal (aquellos impuestos que ha dejado de pagar la empresa ya que los gastos financieros reducen la base imposible). También se le conoce como FCF for debt service (Flujo de caja libre al servicio de la deuda), precisamente porque es la medida más apropiada para estimar la capacidad de la compañía para atender la deuda. El problema que tiene es que, en ocasiones, puede haber desembolsos importantes de inversión en capital (Capex) que distorsionen la cifra. Por este motivo, muchos analistas optan por normalizarlo o bien, utilizar una métrica más sencilla de obtener como puede ser el EBIT o el EBITDA, aunque no sea tan rigurosa.

Si optamos por usar el EBIT, que no sería mala decisión, tenemos que saber que es una métrica que no recoge el beneficio operativo de la compañía desde un punto de vista del dinero real que genera el negocio, ya que es una métrica “de devengo”. Es decir, recoge las ventas y gastos de la empresa en el momento en el que se genera el derecho de cobro o la obligación de pago independientemente de que se haya cobrado o pagado ese derecho u obligación. Esto puede generar, y de hecho genera, cierta “contabilidad creativa” por parte del management si está interesado en mostrar una imagen de la compañía algo diferente a la realidad. En cualquier caso, e independientemente de ese “handicap”, el EBIT tiene la ventaja de que incluye en su cálculo la amortización y la depreciación, que son precisamente esos gastos ya periodificados de la inversión en capital, así que nos ahorramos el problema de los “picos” de Capex. Otros analistas, sin embargo, prefieren fijarse en el EBITDA ya que es el beneficio operativo pero excluyendo las amortizaciones y depreciaciones, que al no suponer salida de caja, consideran que se pueden obviar para este objetivo.

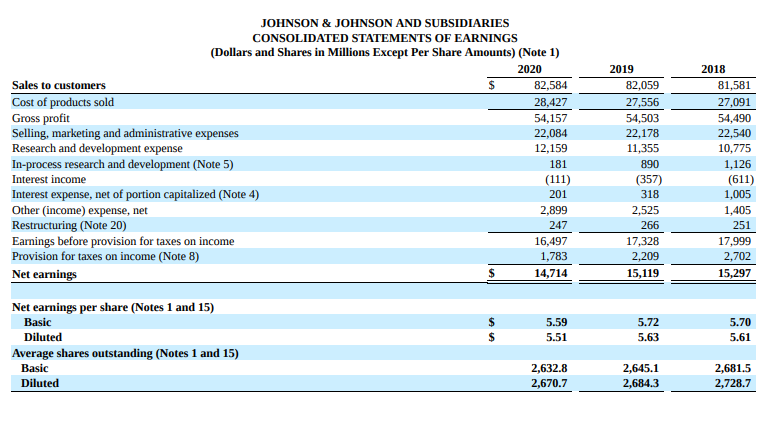

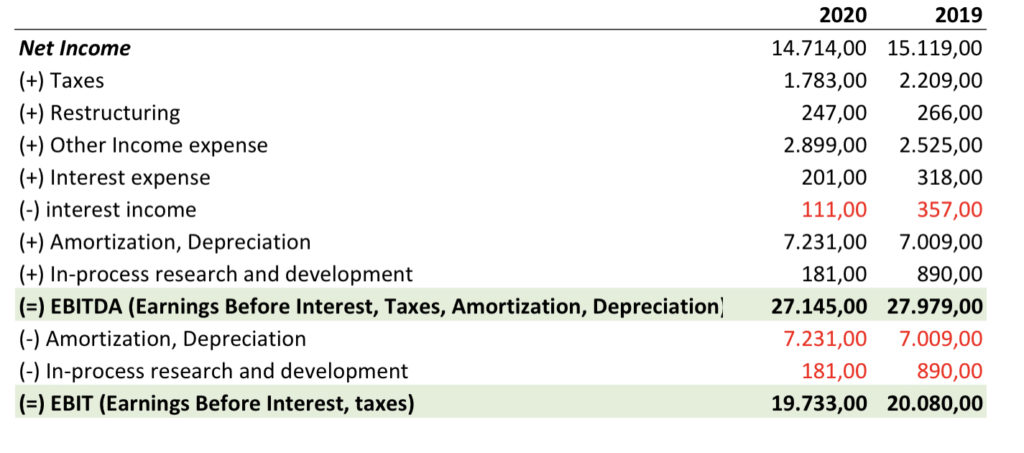

Cálculo del EBIT y EBITDA

El EBIT (u Operating Income) es una información que debería aparecer en la Cuenta de Pérdidas y Ganancias de cualquier compañía. Al menos debería porque, precisamente, en nuestro ejemplo, Johnson & Johnson, no aparece, por lo que tendremos que calcularla por nuestra cuenta. Pero tranquilos que no es difícil.

Para calcular el EBIT partimos de las ventas de la compañía y le restamos los costes directos (COGs, Cost of Goods), los gastos operativos (OPEX, Operating Expenses) y las amortizaciones y depreciaciones. Y para calcular el EBITDA, le añadimos las amortizaciones y depreciaciones al EBIT.

Es más fácil de entender si dibujamos el esquema básico de la cuenta de pérdidas y ganancias:

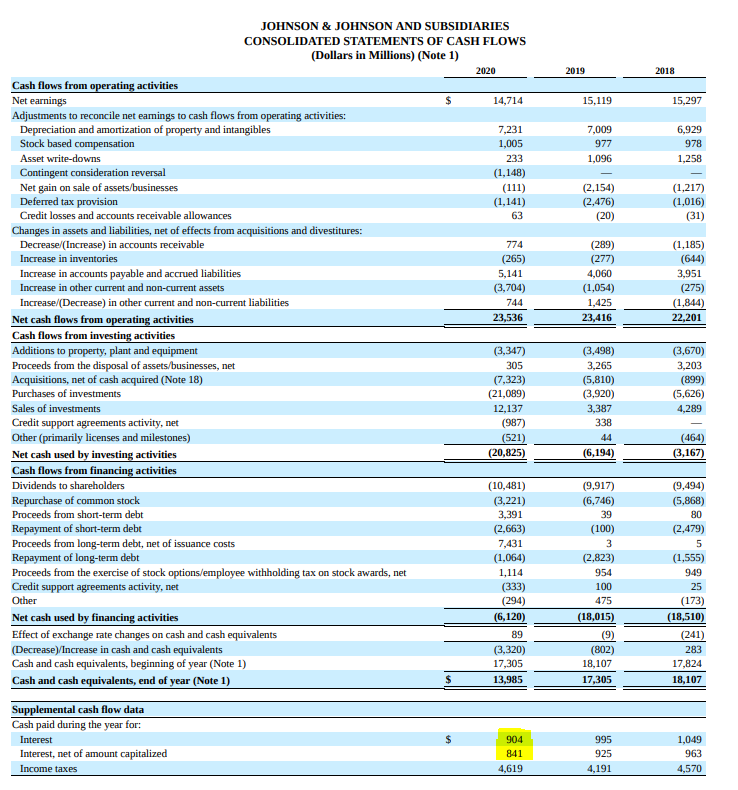

Las amortizaciones y depreciaciones las podemos encontrar en el Cuadro de Flujo de Efectivo. Vemos que en 2020 ascendieron a 7.231 millones USD. No comparto la imagen del Cuadro de Flujo de caja para no saturar el artículo, pero lo podéis encontrar en este link al 10-K de la compañía, en la página 43 del documento.

Para calcular el EBITDA, y el EBIT, podemos tomar dos caminos:

- Partir del Beneficio Neto y corregirle los gastos necesarios hasta llegar al EBITDA, es decir, corregir las cifras de «taxes, intereses y depreciación/amortización». O,

- A los gastos operativos (OPEX) añadirle la amortización, ya que deben estar incluidos en ese epígrafe, en este caso concreto.

Empecemos por el segundo método:

(Cifras en millones de dólares)

La partida de «In-process research and development» es también una depreciación. Si uno mira en el informe 10-K lo especifica: «En el año fiscal 2020, la Compañía registró un cargo por IPR&D de 200 millones de dólares, principalmente relacionado con un deterioro parcial (impairment) debido al tiempo y la progresión de una de las plataformas de cirugía digital adquiridas con la adquisición de Auris Health. En el ejercicio 2019, la Sociedad registró un cargo por IPR&D de 900 millones de dólares por el valor restante del activo intangible relacionado con el programa de desarrollo de AL-8176, un medicamento en investigación para el tratamiento del virus respiratorio sincitial (RSV) y el metapneumovirus humano (hMPV) adquirido con la adquisición en 2014 de Alios Biopharma Inc.«. De todas formas, es muy habitual que veamos partidas que son aparentemente un poco más complicadas de entender. Lo ideal es investigar, pero en ocasiones, una diferencia de 200 millones frente a un EBIT/EBITDA de 20 mil millones no va a hacer que las cuentas cambien mucho. A veces, la información que ofrecen webs como Tikr.com, Investing.com u otras por el estilo no son exactamente las mismas que calculamos cuando vamos a la fuente original de la compañía y muchas veces se explican por partidas «atípicas» como esta.

Y para calcularlo partiendo del Beneficio Neto:

(Cifras en millones de dólares)

Una vez conocemos el EBIT y/o EBITDA, ya podemos calcular las ratios y hacer nuestra evaluación.

Net Debt/EBIT = 21billones/20billones = 1

Net Debt/EBITDA = 21billones/27billones = 0,7

En este caso, ambas métricas están en los entornos de 1, lo cual no está mal. Pero sigamos avanzando.

¿De dónde salen las cifras de deuda que aparece en el Balance?

Dimos por válido que la deuda a largo plazo de J&J era de 32.635 millones USD y la de corto plazo de 2.631 millones USD porque sale en el Balance de situación, pero ¿cómo se calculan estas cifras? ¿Son exactamente las cuantías que la compañía tiene que pagar a sus acreedores?.

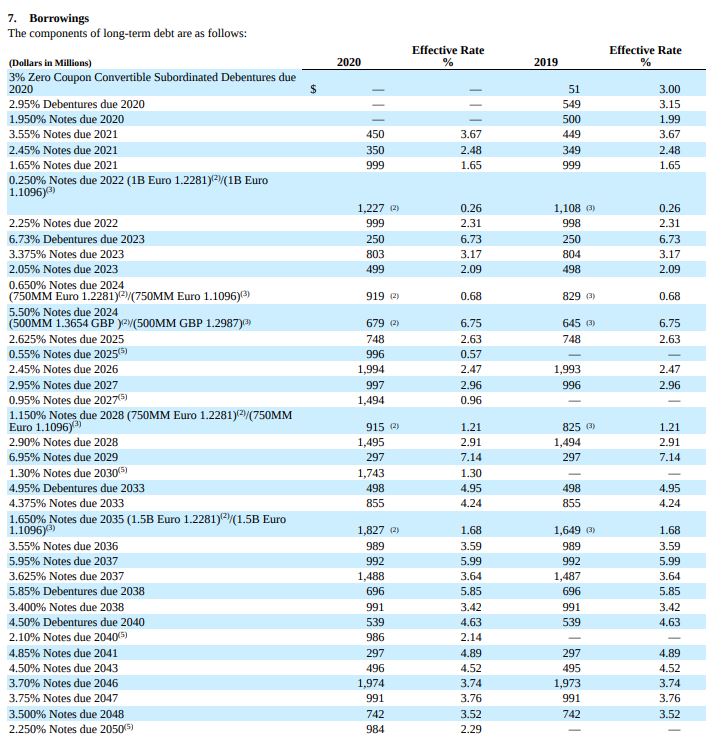

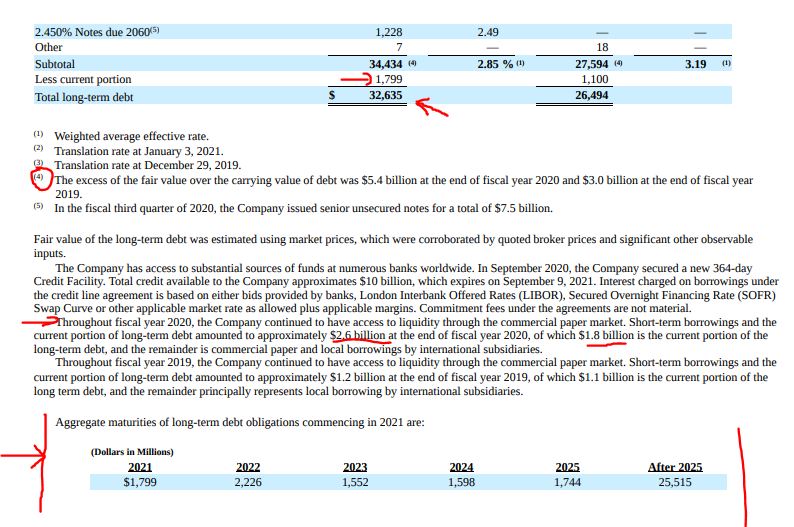

Para empezar a responder vayamos a la «nota 7» del informe 10-K porque de allí es de donde empezaremos a dar respuesta a estas preguntas.

En rojo he destacado algunas cosas que vamos a explicar.

Para empezar, podemos observar cómo prácticamente la totalidad de la deuda es a través de títulos de deuda, es decir a través de renta fija, de bonos. No hay prácticamente nada en préstamos bancarios, salvo algo residual en el corto plazo.

Al final de la tabla aparece el monto del principal a largo plazo a devolver, 32.635 millones de USD, la misma cifra que sale en el pasivo del Balance. Y la de corto plazo, 1.799 millones de USD. Esta última difiere de la del Balance (que era de 2.631 millones de USD). Más abajo, se especifica que la deuda a corto plazo total asciende a 2,6 billones que corresponden a 1,8 billones del principal de bonos a devolver en el corto plazo (esos 1.799 millones de USD) más una parte de deuda comercial contraída por las subsidiarias internacionales.

Ahora nos cuadra toda la información.

Vencimientos de la deuda

Otra información importante es la relativa a los vencimientos de la deuda («aggregate maturities of long-term debt obligation commencing in 2021”). Vemos que en 2021 la compañía tendrá que devolver 1,8 billones de USD; en 2022, 2,2 billones de USD; en 2023, 1,5 billones de USD; y así por el resto de los años.

Esta información es muy relevante porque nos ayuda a detectar si una empresa puede tener problemas de liquidez en uno o varios años concretos. Si fuese el caso, deberíamos investigar y valorar cuales son los planes del management para atender esa devolución: ¿tienen previsto refinanciar la deuda para ampliar el plazo? ¿Emitirán nuevas acciones para ampliar capital? ¿Usarán la caja de la compañía?. Hay que reflexionar sobre estas cosas.

Cómo se financia una empresa y cómo funciona un bono

Cuando una empresa necesita financiación, puede hacer, básicamente, dos cosas:

- Buscar nuevos socios (lo haría a través de una ampliación de capital). O,

- Pedir dinero prestado:

- A una entidad crediticia (un banco, por ejemplo). O,

- Emitiendo títulos de deuda (bonos) para que inversores particulares como nosotros, o institucionales, inviertan en la compañía a cambio de una cierta rentabilidad o tipo de interés.

En el caso de J&J hemos visto que prácticamente toda su financiación externa es a través de bonos, pero ¿qué es un bono?

Un bono es, en definitiva, un compromiso por el cual, una entidad, como puede ser J&J, recibe dinero de un inversor a cambio de ofrecerle un interés durante un cierto tiempo. Y al final del periodo pactado, la compañía le devolverá al inversor (o acreedor) el principal del préstamo.

Vamos a fijarnos ahora en alguno de las emisiones que aparece en la tabla. Por ejemplo, en la que pone «6,95% Notes due 2029 e interés efectivo 7,14%«.

- Interés nominal: 6,95% en este caso.

- Fecha de vencimiento: 2029 en este caso.

- Interés efectivo: 7,14% en este caso.

- No aparece el nominal del bono ni la fecha de emisión, así que supondremos que el nominal son 100 USD y la fecha de emisión 2019.

Es decir, en 2019, Johnson & Johnson emitió un bono a un interés del 6,95% por un nominal de 100 USD y vencimiento 2029. Si nosotros, como inversores, hubiésemos querido invertir en la compañía podríamos haber comprado un bono por 100 USD y habríamos recibido un interés del 6,95% cada año hasta 2029 y, en esa última fecha, recibiríamos el último interés (o cupón) más el principal de 100 USD.

Los flujos monetarios para el inversor serían:

Y desde el punto de vista de la compañía, ésta recibe 100 USD, que se llevará a su tesorería (activo). Y, como contrapartida, se imputará una deuda en el pasivo por 100 USD. A parte de pagar, cada año, 6,95 USD en concepto de “gastos financieros”.

Emisión de bonos con descuento y la infravaloración de la deuda

Hasta aquí todo normal, pero ¿qué pasa si la empresa no coloca su deuda al precio del nominal?. Supongamos que otra entidad de riesgo similar, emite un bono por 100 USD pero un interés del 8,47%. ¿Qué haríamos nosotros como inversores? ¿Compramos la deuda de J&J, que nos da un 6,95%, o la otra?. Lógicamente la otra. Esto, obliga a J&J a emitir su deuda con descuento, de otro modo, nadie la compraría. Y el descuento ha de ser de tal magnitud para que la rentabilidad implícita para el inversor coincida con ese 8,47%. En este caso, hablamos de un descuento de 10 USD en el precio del bono. Es decir, si pagamos 90 USD y recibimos 6,95 USD cada año hasta 2029, la rentabilidad implícita de la inversión será exactamente del 8,47% anual.

Cuando esto sucede, lo lógico a nivel contable sería que J&J se anotase la entrada de caja por 90 euros — que es lo que cobra — y en el pasivo una deuda de 100 — que es lo que tendrá que pagar al acreedor al final del periodo. Y la diferencia de 10 la contemplase como un “gasto” que iría asumiendo de forma periódica a lo largo de toda la vida del préstamo.

Esto sería lo intuitivo pero no se hace así.

¿Qué pasa en realidad? Pues que la normativa obliga a contabilizar en el pasivo el mismo importe del ingreso en caja, es decir, en este caso los 90 USD y no los 100.

Los pasivos financieros incluidos en esta categoría se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, que equivaldrá al valor razonable de la contraprestación recibida ajustado por los costes de transacción que les sean directamente atribuibles.

¡WTF! Pero ¿cómo vamos a contabilizar una deuda de 90 si al acreedor le tengo que devolver 100 en 2029? Pues así es.

Para entender esto un poco mejor, miremos este ejemplo con un poco más de detalle.

Supongamos que J&J emitió 10 mil títulos de esta deuda y tuvo unos gastos de emisión de 15 mil euros (hay gastos por la intermediación porque Broker tendrá que comer).

- Nominal de la emisión: 100.

- Precio de la emisión: 90

- Número de títulos de deuda emitidos: 10.000.

- Vencimiento: a 10 años.

- Tipo de interés nominal: 6,95%

- Gastos de emisión: 15.000

¿Cuánto dinero le entra a J&J en tesorería? ¿Y cuánto se tiene que activar como deuda?

Lo que recauda serán 885.000 USD (esta cifra sale de los 90 USD x 10 mil títulos – 15 mil euros de gastos de emisión), y en su pasivo (deuda) se registrará exactamente esa misma cifra, no el millón que tendrá que pagar al vencimiento.

¿Cómo casamos ahora que en el pasivo figuren 885 mil USD cuando en realidad J&J tendrá que devolver 1 millón en 2029?

Estamos ya comprobando que el importe contable que aparece en el Balance no coincide con la deuda real que J&J tiene que pagar a sus acreedores a vencimiento.

Técnicamente, este desajuste contable se va corrigiendo a lo largo de la vida del préstamo, como veremos a ver ahora.

Podríamos decir, por lo tanto, que la deuda infravalorada tiende a valorarse bien a medida que se acerca al vencimiento. Y esta convergencia se hace a través del tipo de interés efectivo y la amortización de la deuda.

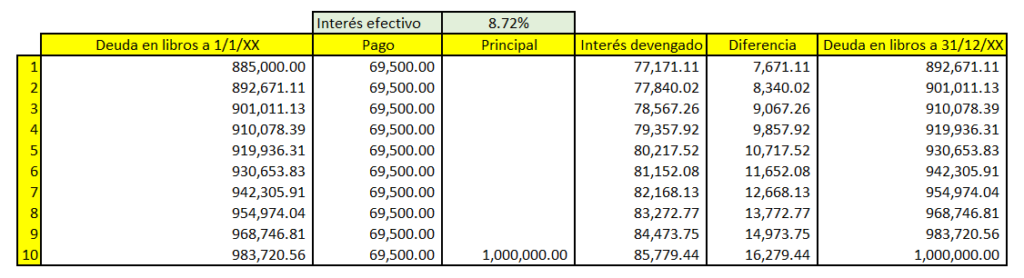

Tipo de interés efectivo: es el tipo de interés o tasa a la que tengo que descontar unos flujos ya comprometidos contractuales reales de la deuda para igualar el valor actual al importe del pasivo. En este caso, el valor del pasivo es de 885 mil y los flujos son: 69.500 USD cada año más la devolución del principal a vencimiento (1 millón).

El tipo de interés efectivo será, por lo tanto, la tasa o tipo de interés que iguala esos flujos al valor de 885 mil USD.

Si hacemos el cálculo, sale que interés efectivo es del 8,72%.

Este interés es el que servirá para corregir, año a año, la diferencia entre el valor contable de la deuda que figura en el pasivo y el importe real exigido a vencimiento.

El siguiente es el cuadro de amortización del bono:

Podemos observar cómo la compañía comienza con un valor de la deuda en libros de 885 mil USD, cada año se pagan los intereses por importe de 69.500 USD (el 6,95% del nominal) y se calcula en otra columna el interés devengado que resulta de multiplicar la deuda pendiente en Balance por el interés efectivo. Por ejemplo, los 77.171,11 USD que aparecen en la primera línea son el resultado de multiplicar el valor en libros de la deuda al comienzo del préstamo (885 mil) por el interés efectivo del 8,72%. La diferencia (el exceso en este caso) entre el interés efectivo devengado y el interés nominal (lo que se abona a los acreedores) es lo que iremos imputando en el pasivo año a año, de manera gradual hasta igualar el valor en libros de la deuda con el importe real a devolver.

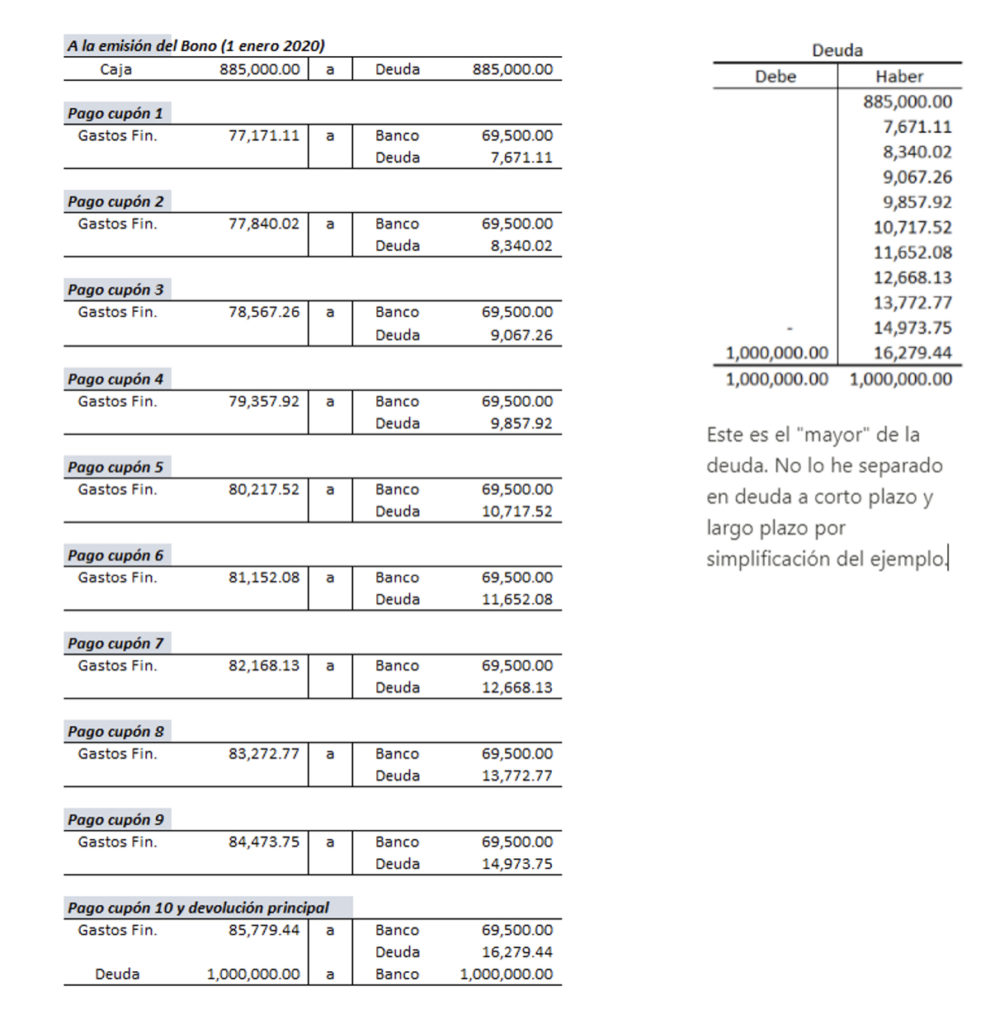

Los movimientos contables que se generan son los siguientes:

Con este ejemplo, comprobamos tres hechos relevantes:

- Como dijimos, la deuda parte infravalorada, aunque tiende a valorarse bien a medida que se acerca a vencimiento.

- Consecuencia de lo anterior, veremos como la partida del pasivo aumenta año a año pero la deuda real no. Esto también es importante porque ópticamente podría parecer que la empresa cada día está más endeudada, cuando no es cierto. La deuda real permanece inmutable desde el principio. En el caso de Johnson & Johnson es de 1 millón de USD.

- La infravaloración de la deuda se corrige con unos gastos financieros más elevados de lo que realmente son. Es decir, ¡los gastos financieros aparecen sobrevalorados! En otras palabras, los gastos en intereses financieros que aparecen en la cuenta de pérdidas y ganancias son mayores que la salida de caja real por ese concepto. Y esto, aparte de mayor gasto del que realmente debería ser que, implica además que se reduce la base imposible, lo que implica menor pago en impuestos y, en consecuencia, un Beneficio Neto menor. Veamos esto en el caso de Johnson & Johnson:

Su deuda total, como sabemos, ascendía a unos 35 billones. Si aplicamos el tipo de interés efectivo medio que aparece en la nota 7 (2,85%) a ese monto, el gasto financiero contable en 2020 fue de 1 billón de USD aprox. (35 billones x 2,85%). Pero si miramos en el Cuadro de Flujos de Caja, para ver cuánto pagó la compañía realmente por ese concepto, vemos que fue de “tan sólo» 904 millones de USD — o de 841 si eliminamos aquellos intereses que se activaron en Balance.

Pero también la deuda contable podría aparecer sobrevalorada en un principio.

Hemos visto como una emisión de un bono emitido con descuento provoca una deuda infravalorada en el balance de las compañías, pero ojo porque, de forma análoga, pero opuesta, si una empresa emite bonos con prima (precio es superior al nominal) podría ocurrir que la deuda en balance estuviese sobrevalorada y los gastos financieros infravalorados. En este caso, el tipo de interés efectivo sería menor al interés nominal y el ajuste en el Balance se haría reduciendo el monto año tras año.

Infravaloración de la deuda contable con préstamos bancarios

Algo similar sucede cuando una compañía se financia a través de un crédito bancario. Supongamos que Johnson & Johnson llega a un acuerdo con Bank of América por un préstamo de 1 millón de USD a un tipo de interés del 5% a devolver en 5 años. Los gastos de gestión son del 0,5%. El cuadro de amortización del préstamo para la entidad bancaria sería el siguiente:

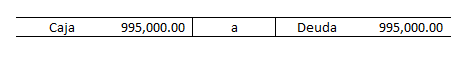

Pero para la contabilidad de J&J sería algo diferente, por el mismo motivo antes explicado: porque el dinero que ha de reflejarse en el pasivo ha de ser el mismo que el de la transacción, que no es de 1 millón, sino 995 mil USD (al millón hay que quitarle el 0,5% de gastos de gestión).

Y, como antes, para hacer converger la deuda contable con la real, tendremos que calcular el interés efectivo.

Que es del 5,18%.

¿Qué hacemos ahora? Pues lo mismo de antes: como en el balance la deuda aparece infravalorada, la tendré que corregir, año a año, hasta converger con la cuantía real a devolver, en este caso, al millón de USD.

En la imagen de abajo, podemos observar que la diferencia al principio del préstamo asciende a 5.000 USD que se va compensando con mayor gasto financiero con todas las implicaciones antes mencionadas.

En conclusión, cómo hemos podido comprobar, la norma contable conduce ineludiblemente a que la deuda que figura en los Balances de las compañías pueda estar sobrevalorada o infravalorada al comienzo de la vida del préstamo — normalmente infravalorada. Y, aunque bien es cierto que esa diferencia se va ajustando con el tiempo, los desajustes que provoca pueden conducirnos a análisis y valoraciones equivocadas.