En este artículo vamos a aclarar un par de cuestiones básicas de análisis técnico y de entendimiento del volumen. Concretamente vamos a hablar del término, nominado por Tom Williams, «Bag Holding».

Tom Williams, en su libro Master The Markets, que por cierto tuve la suerte de co-traducir, define el evento de Bag Holding de la siguiente manera:

“Como vimos al definir la fase de acumulación, el dinero profesional no puede entrar en el mercado y comprar cuanto le apetece, pues esto haría subir el precio poniéndolo en su contra. A su vez, los creadores de mercado verían esa compra y rápidamente manipularían el precio al alza. Pero si llega una oportunidad que les permite participar en el mercado de forma rápida, sacar provecho y obtener beneficios, el «dinero inteligente» la aprovechará con determinación.

Bag holding es el término utilizado para nombrar a una de estas oportunidades. Los operadores que están en el lado equivocado están vendiendo grandes cantidades de activos, generalmente bajo un contexto de pánico y miedo. Pero el dinero profesional se ha vuelto alcista y ahora están dispuestos a comprar todas esas acciones a la venta. Esta compra de absorción impedirá que se produzca una caída sustancial del precio (a pesar de todas las ventas que fluyen al mercado), lo que provocará una barra del precio bajista, pero con rango estrecho. Si el dinero profesional no hubiera sido alcista, el rango sería amplio y el cierre en mínimos.

Por lo general, los bag holdings se producen después de caídas significativas del mercado. Casi seguro que, además, estarán circulando noticias de corte negativo, lo que generará aún más ventas gracias al pánico generado y el intento de parar las pérdidas. El bag holding es la absorción rápida de toda esta venta, fruto del pánico, y esa es la explicación de que el rango de la barra se estreche.”

¿Qué situación de mercado nos está intentando transmitir Williams con esta metáfora?.

Bag Holding, en inglés, significa “bolsa de activos”. Esta denominación no es arbitraria. Vamos a intentar entenderla en toda su dimensión.

Cuando el precio está cayendo desarrollando una tendencia bajista es debido a que la oferta es superior a la demanda. ¿Qué quiere decir esto? Que está fluyendo un nivel de ventas “a mercado” que supera al nivel de compras y, en consecuencia, desplazan el precio hacia abajo. Un ejemplo muy sencillo: recuerden la crisis de 2008-2009 cuando muchas personas tenían inmuebles comprados a precios muy altos y necesitaban deshacerse de ellos a toda costa ya que se quedaron sin trabajo y no podían ni afrontar el pago de la hipoteca. ¿Qué sucedía? Qué los ponían a la venta casi a cualquier precio pero la demanda era insuficiente a ciertos niveles y eso les obligaba a revisar los precios a la baja. Es decir, querían vender su piso a 200 mil euros, pero nadie se los compraba (no había demanda) así que tenían que ofrecerlo a 180 mil, pero tampoco había demanda. Luego a 150 mil, pero nadie seguía interesado a esos precios. Hasta que al final, bajaban a 120 mil y ahí, en esos niveles, esperando “tranquilamente” cual cazadores en el campo, esperaba la demanda interesada en comprar el inmueble.

Esto es lo que esencialmente sucede en el mercado de valores: cando el precio está en tendencia bajista, la venta activa va entrando a mercado pero como la demanda es tan escasa, el precio va cayendo hasta que alcanza unos niveles donde aparece una demanda lo suficientemente relevante como para ofrecer contrapartida suficiente y detener la caída.

De forma un poco más técnica, lo que sucede es que la demanda que está interesada en comprar a ciertos precios bajos, se posiciona con órdenes limitadas esperando a que el precio venga hacia ellos.

Imagine que usted es un gran comprador de inmuebles que, astuto y conocedor del sector, sabe que lo que tiene que hacer es tener mucho dinero en época de crisis y pánico para aprovechar y comprar muchos activos a precios super atractivos de los vendedores forzosos. Lo que usted haría es ver como aquellos que compraron en 200 mil empiezan a desesperarse y cada día que pasa, ofrecen un precio más bajo por su casa. Usted esperaría pacientemente en 120 mil euros, con una oferta de compra limitada (orden limitada) esperando a que, algún día, uno de los vendedores desesperados (vendedor activo), vaya hacia usted y le ofrezca su piso por 120 mil euros. Justo el precio que usted quería pagar, ni más ni menos. Ahora imagine esta situación pero no en ejemplo de una sola vivienda sino de grandes profesionales adquiriendo muchas viviendas a la vez a precios super bajos.

Esto es lo que se consigue con una orden limitada: comprar (o vender) exactamente al precio que usted desea (siempre que al final el precio acabe llegando a ese nivel).

El dinero profesional, cuando quiere adquirir activos a precios bajos, lo hace principalmente con órdenes limitadas. De esta forma se garantiza no poner al precio en su contra y mantener sus precios medios más controlados.

Si lo pensamos, es como si estos grandes profesionales aguardasen tranquilamente a la oferta con unas sacas enormes de tela a que la oferta les transfiera los activos exactamente a los precios que ellos están dispuestos a comprar. De aquí la metáfora de Williams: Bag Holding, “bolsa de activos”, “Llenar la saca” como le llamamos nosotros también de forma coloquial. El profesional abre la saca y espera a que los vendedores desesperados les ofrezca sus maravillosas casas (o activos financieros) al precio exacto al que ellos quieren comprar.

La metáfora de Williams, aunque es muy visual y ayuda a entender muy bien lo que subyace en esas situaciones en términos de oferta y demanda, precisa de un par de puntualizaciones:

- Williams define esta situación en contexto “diario”. De hecho, en su libro suele plantear los eventos de mercado en dimensión diaria”. ¿Quiere decir esto que una situación de “Bag Holding” sólo la podemos ver en dimensión diaria? Por supuesto que no. Hay que entender que la primera edición de Master The Markets data de la década de los noventa (The Undeclared Secrets That Drive the Stock Market) y, en aquella época, el Trading intradiario no estaba tan popularizado como lo está a día de hoy. Lo normal era que los inversores operasen sobre una base diaria o superior, y con un horizonte temporal mucho más amplio. Pero esto no quiere decir que las ideas de Williams no se puedan aplicar a dimensiones mucho menores — intradíarias, por ejemplo — siempre que demos por válido que el mercado tiene naturaleza fractal.

- Cuando Williams aprendió a entender el mercado sólo disponía de la información del volumen en barras verticales — y la del precio, por supuesto. No había cambiado mucho la forma de interpretar la oferta y la demanda desde los tiempos de Wyckoff. Precio y barras de volumen en vertical. Nada más. Por esto Williams define Bag Holding con una barra estrechándose (denotando así que la demanda está haciendo acto de presencia absorbiendo a la oferta) y luego, el precio reaccionando al alza después de la caída sustancial. Pero estas maniobras de absorción de las compras limitadas a las ventas a mercado son mucho más fáciles de ver en herramientas como Order Flow o Smart Money. Que una persona no sea capaz de entender estas herramientas no demuestra la inutilidad de estas herramientas, lo único que demuestra es la inutilidad de esa persona.

En lo que llevamos de artículo hemos sentado las bases de lo que subyace detrás de un evento de Bag Holding — compras “limitadas” de los profesionales absorbiendo a las ventas “activas” — y hemos comentado que, por la naturaleza fractal del mercado, estos eventos se pueden dar en cualquier dimensión.

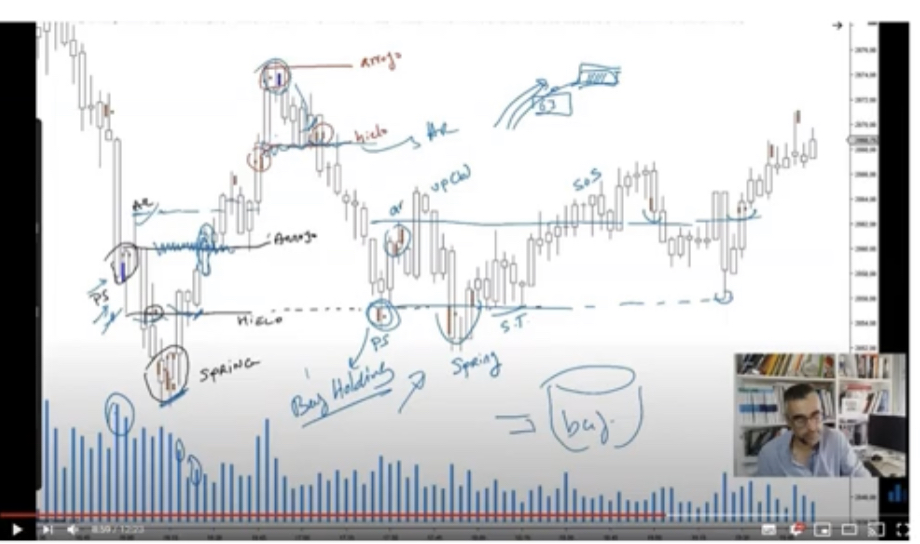

Hace unos meses, unos amigos de redes sociales me cuestionaron un evento de Bag Holding que yo compartí en un vídeo de YouTube. La imagen era esta:

(La imagen no es mucha calidad porque es de un vídeo y no conservo la imagen original)

Realmente nunca llegaron a explicar sus argumentos — igual porque no los tenían — así que no sé exactamente su posición pero para entender que eso es un evento en el que “la demanda profesional está absorbiendo las ventas a mercado con compras limitadas — es decir, lo que viene a llamarse “Bag Holding”, tendrían que:

- No olvidarse de lo que realmente Williams quería transmitir: “compras limitadas absorbiendo a ventas a mercado después de una caída sustancial” y esto es precisamente lo que estaba sucediendo en ese preciso instante. Incluso mirando el aumento de volumen clásico, la recogida de la vela y la caída previa que venía en grado menor, se podría haber deducido ese “Bag Holding”, aunque si entendiesen herramientas como el Order Flow o el Smart Money, les habría sido mucho más sencillo porque, precisamente, lo que hacen estas herramientas, entre otras cosas, es visualizar este tipo de maniobras con una precisión mucho mayor que la que podemos tener con el volumen vertical y su interacción con el precio.

- No caer en la trampa de “patronizar” el mercado. Quieren ver vírgenes en las paredes cuando realmente solo hay manchas. Quieren hacer chartismo de las ideas del volumen y se lo están cargando. Ya expliqué en este artículo el grave error que era eso.

- No olvidar que el mercado es fractal. El Bag Holding que yo identifico, se produce al final de una caída de grado menor. En términos de naturaleza fractal, esa caída tiene las mismas propiedades que una caída de dimensión superior donde, al final de la misma, se puede dar un Bag Holding con las mismas propiedades intrínsecas que la que podríamos presenciar en una dimensión diaria. Esto es la naturaleza fractal del mercado.

Les pongo ahora una imagen que compartieron mis amigos cuestionando mi conocimiento:

Si yo fuese “chartista” como ellos, podría argumentarles que su “Bag Holding” no tiene una barra de rango estrecho, y la siguiente no la supera. Recordemos las palabras del “Dios” Tom:

“El bag holding es la absorción rápida de toda esta venta, fruto del pánico, y esa es la explicación de que el rango de la barra se estreche. En una situación así, lo normal será ver una respuesta positiva inmediata en la siguiente barra (diaria o de cualquier otra dimensión) con el cierre por encima de la barra anterior.”

¿Rango estrecho? Ay ay ay!.a ver si son ellos los que se están equivocando!

Por suerte, yo no soy ellos y no veo Vírgenes en las paredes. Aunque esa etiquetación yerre en la forma no lo hace en el fondo: efectivamente es un “Bag Holding” y no porque cumpla las encorsetadas reglas que Williams dictaminó, sino porque la demanda hace acto de presencia con compras limitadas absorbiendo los activos que la oferta les estaba vendiendo a mercado. Y esto es lo importante.

Bag Holding es simplemente una metáfora para explicar cómo las Manos Fuertes “absorben” los activos de las manos débiles mediante compras limitadas, como si estuviesen llenando una saca. Esto es lo que tiene que tratar de detectar. Y para hacerlo puede hacer dos cosas: o usar herramientas clásicas como el volumen vertical y su interacción con el precio, de forma aislada, y/o ayudarse de herramientas más precisas como Order Flow o Smart Money.

Por suerte — como ya he dicho en más de una ocasión — me enorgullezco de tener alumnos que les gusta profundizar en el entendimiento, cuestionar las cosas, razonar y reflexionar sobre cualquier idea, incluidas las de volumen. El resto es ruido, seguidismo y magufadas. Usted decide el bando en el que quiere estar.

Interesante aporte e interesante la polémica que no debería llegar a pedir tomar bando, más bien contrastar los argumentos donde todos aprendamos. Saludos y bendiciones!!

Yo no pido bando de apoyo a personas, yo pido bando en términos de decidir si quiere estar en el bando de los que contrastan argumentos o en el bando que insulta. Es fácil. Yo, ante polémicas, doy argumentos, los explico y razono. O se me debate en esos mismos término o es que eres un troll. Eso es lo que hay que decidir.

Gracias por el esfuerzo de llevar (traer) a un amplio público hispano conceptos tan importantes.

Considero que el debate con argumentos es fundamental para crecer como comerciantes y de esta forma ampliar la visión sobre el mercado.

Comprender la absorción, de una forma gráfica, como lo plantea Williams y la forma como lo amplias, es un antes y un después en la formación como trader.

Pingback: ¿Puede la oferta “absorber” a la demanda? – PV Escuela de Finanzas

Buenísimo el articulo. Un cordial saludo.

Muchas gracias!

Hola. Leo al principio de este muy interesante artículo que has sido co-traductor de Master The Markets de Tom Williams, el cual quiero adquirir pero en algunos videos de Jordi Marti Trader (Twitter: @JordiTrader) indica que hay un error de traducción muy importante, en el aspecto conceptual, y recomienda leerlo en inglés. ¿Estás al tanto de dicho error y, de existir, se ha corregido?. Gracias por tu tiempo.